طبقه متوسط در اروپا برای کدام کالا و خدمات مالیات بیشتری میپردازد؟

بار مالیاتی طبقه متوسط در کشورهای اروپایی به طور قابل توجهی متفاوت است و اندازه خانوارها و تعداد افراد دارای درآمد نیز بر آن تأثیر دارد. در این گزارش بار مالیاتی طبقه متوسط در اروپا بررسی میشود.

بار مالیاتی بر طبقه متوسط در سراسر اتحادیه اروپا و همچنین در بخشهای مختلف درآمد متفاوت است.

طبق گزارشی که اخیراً در یورونیوز منتشر شده، بهرغم درآمد سالانه 60 هزار پوندی (70 هزار و 180 یورو) طبقات متوسط بریتانیا همچنان با مشکلات اقتصادی روبرو هستند.

در بسیاری از کشورهای سازمان همکاری اقتصادی و توسعه، توانایی پسانداز طبقات متوسط کاهش یافته است و در برخی موارد دچار بدهی شدهاند. بار مالیاتی بر طبقه متوسط در بحران کنونی هزینههای زندگی در اروپا، به طور فزایندهای بحثبرانگیز شده است.

درآمد و بار مالیاتی طبقه متوسط در کشورهای اروپایی به طور قابل توجهی متفاوت است. به طور کلی، درآمدهای متوسط رو به پایین مالیات کمتری میدهند، در حالی که درآمدهای متوسط رو به بالا بیشترین بار مالیاتی را دریافت میکنند. اندازه خانوارها و تعداد افراد دارای درآمد نیز بر نرخ مالیات تأثیر دارد.

یورونیوز بر اساس دادههای مجله اقتصادی EconPol Forum بار مالیاتی طبقه متوسط را بررسی کرده است.

طبقه متوسط کیست؟

قبل از بررسی دادهها، بهتر است که تعریف چند اصطلاح کلیدی را بررسی کنیم.

طبق تعریف سازمان همکاری اقتصادی و توسعه، طبقه متوسط به خانوارهایی اطلاق میشود که درآمدی بین 75 تا 200 درصد از متوسط درآمد ملی دارند و به سه دسته تقسیم میشوند.

- طبقه متوسط رو به پایین: درآمد بین 75 تا 100 درصد متوسط درآمد ملی

- طبقه متوسط میانه: درآمد بین 100 تا 150 درصد از متوسط درآمد ملی

- طبقه متوسط رو به بالا: درآمد بین 150 تا 200 درصد از متوسط درآمد ملی

درآمد قابل تصرف خانوار چیزی است که برای خانوارها پس از کسر مالیات و نقل و انتقالات برای خرج و پسانداز باقی میماند. اندازه خانوار و سن اعضای آن برای وزن دهی خانوارها برای مقایسه بهتر آنها در نظر گرفته میشود.

بار مالیاتی مؤثر چیست؟

بار مالیاتی مؤثر خانوارهای طبقه متوسط شامل مالیات بر درآمد، حق بیمه تأمین اجتماعی قانونی و نقل و انتقالات اجتماعی دریافتی است.

این گزارش بر اساس محاسبات ماتیاس دالس (Mathias Dolls)، فلوریان دورن (Florian Dorn)، دیوید گستراین (David Gstrein) و مکس لِی (Max Lay) از مؤسسه ifo در مونیخ، سه سناریو مختلف را بررسی کرده است.

خانوادههای دارای دو منبع درآمد و دو فرزند

خانوادههای دارای درآمد متوسط رو به پایین با دو منبع درآمد و دو فرزند در بلژیک (-14 درصد)، فرانسه (-5 درصد)، یونان (-4 درصد)، استونی (-3 درصد) و ایرلند (-2 درصد) مزایای خالص دریافت کردند.

این نرخهای منفی به این معنی است که خانوادهها مزایای اجتماعی بیشتری دریافت میکنند که بیشتر از پرداختهای مالیاتی و سهمهای تأمین اجتماعی آنهاست.

خانوادهها در دانمارک و اسلوونی بالاترین بار مالیاتی مؤثر را داشتند که طبقات متوسط رو به پایین بهترتیب 29 درصد و 22 درصد، گروه متوسط میانه 34 درصد و 30 درصد و طبقات متوسط رو بالا به ترتیب 37 و 35 درصد داشتند.

بلژیک در این مورد قابل توجه است زیرا بار مالیاتی به طور قابل توجهی در میان اقشار طبقه متوسط متفاوت است. خانوادههای طبقه متوسط رو به بالا مجبور به پرداخت یکی از بالاترین نرخهای مالیاتی (بیش از 33 درصد) هستند، این میزان در گروه میانه کمتر از 20 درصد و برای طبقه متوسط رو به پایین -14 درصد بود.

خانوادههای دارای یک منبع درآمد و دو فرزند

خانوادههای دارای درآمد متوسط رو به پایین که یک منبع درآمد و دو فرزند دارند در فرانسه و چک، انتقال مالیات کامل دریافت کرده و بار مالیاتی منفی (معافیت کامل) داشتند. این بار مالیاتی در فنلاند، دانمارک، لیتوانی، اسلوونی، هلند و اسلواکی بیش از 20 درصد بود. دانمارک، هلند و فنلاند بالاترین بار مالیاتی را در هر دو طبقه متوسط میانه و متوسط رو به بالا داشتند.

خانوارهای تک نفره

خانوارهای تک نفره به طور خلاصه یعنی افرادی که به تنهایی و جدا از دیگران زندگی میکند. به طور میانگین، افراد مجرد در اتحادیه اروپا مالیات بیشتری نسبت به خانوادهها در هر بخش طبقه متوسط پرداخت میکنند.

این امر به دو دلیل تعجبآور نیست. آنها اصولاً مزایای اجتماعی کمتری نسبت به خانوادهها دریافت میکنند، زیرا چنین پرداختهای انتقالی مربوط به خانواده از جمله کمک هزینه کودک وجود ندارد. خانوادهها همچنین پتانسیل بیشتری برای کاهش مالیات از طریق ارزیابی مشترک همسر و کمک هزینه فرزندانشان دارند.

در سال 2019، خانوارهای تک نفره بالاترین نرخ مالیات را در دانمارک، بلژیک، اسلوونی و آلمان داشتند. این رقم در این چهار کشور، برای خانوارهای تکنفره میانه و متوسط رو به بالا، بیش از 40 درصد بود. قبرس، رومانی و استونی کمترین بار مالیاتی را برای خانوارهای مجرد داشتند.

خانوادههایی که دو منبع درآمد با دو فرزند داشتند کمترین بار مالیاتی را متحمل میشدند.

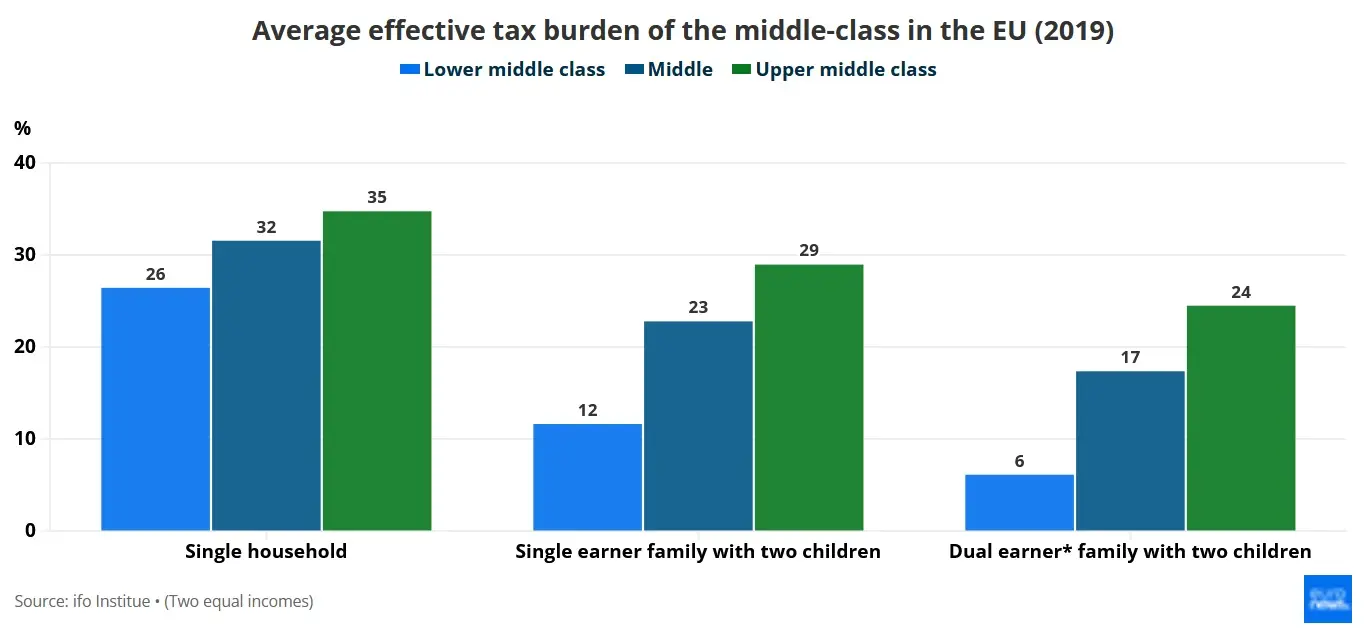

وقتی این سه سناریو را با هم مقایسه میکنیم، خانوادههای دو درآمده با دو فرزند، کمترین بار مالیاتی را داشتند. به طور متوسط، بار مالیاتی مؤثر در اتحادیه اروپا برای طبقه متوسط رو به پایین تنها 6 درصد بود، در حالی که در گروه متوسط میانه 17 درصد و در طبقه متوسط رو به بالا 24 درصد بود.

برای یک خانواده تک درآمدی با دو فرزند، این نرخها به ترتیب 12، 23 و 29 درصد بود.

بار مالیاتی برای خانوارهای تکنفره به طور قابل توجهی بیشتر از خانوادههاست؛ در طبقه متوسط رو به پایین 26 درصد، در طبقه متوسط میانه 32 درصد و در طبقه متوسط رو به بالا 35 درصد.

در سطح کشوری، طبقه متوسط در دانمارک، بلژیک، آلمان، فنلاند، لیتوانی، اسلوونی و هلند بیشترین بار مالیاتی را دریافت کردند. متوسط بار مالیاتی طبقات متوسط در رومانی، قبرس، بلغارستان، استونی، پرتغال، اسپانیا و یونان کمتر از میانگین اتحادیه اروپا بود.

گزارش سازمان همکاری اقتصادی و توسعه تحت عنوان «طبقه متوسط تحت فشار» نشان داد که هزینههای برخی کالاها و خدمات مانند مسکن که برای طبقه متوسط ضروری است، سریعتر از درآمد و تورم کلی در دهههای اخیر افزایش یافته است.

طبقه متوسط قبلاً به معنای اطمینان از زندگی در یک خانه راحت و داشتن یک سبک زندگی مشخص برای چندین نسل بود. سازمان همکاری اقتصادی و توسعه هشدار میدهد: «با این حال، اکنون نشانههایی وجود دارد که بستر دموکراسی و رشد اقتصادی ما به اندازه گذشته باثبات نیست.»

طبق این گزارش که در سال 2019 منتشر شد، طبقه متوسط رو به پایین احساس میکند که سیستم اجتماعی-اقتصادی فعلی ناعادلانه است. در این گزارش آمده است: «این امر را میتوان با بازنگری و تطبیق سیستم مالیات و مزایا برطرف کرد.»

منبع: تجارت نیوز